記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

- 最強口座【SBI証券】

手数料が安く、銘柄数が多く、高ポイント還元の最強証券口座 - 高配当株探しに強いアプリ【moomoo】

有料サイトでしか見れない連続増配株ランキングも無料で見れる - 管理アプリ【カビュウ】

銘柄数が増えても一目で配当金をチェックできる

3点セットの詳細はこちら↓

最新の高配当株おすすめ銘柄

ここではボクが独自に分析していいなと思った銘柄をまとめています。

今月から高配当株を始める32選

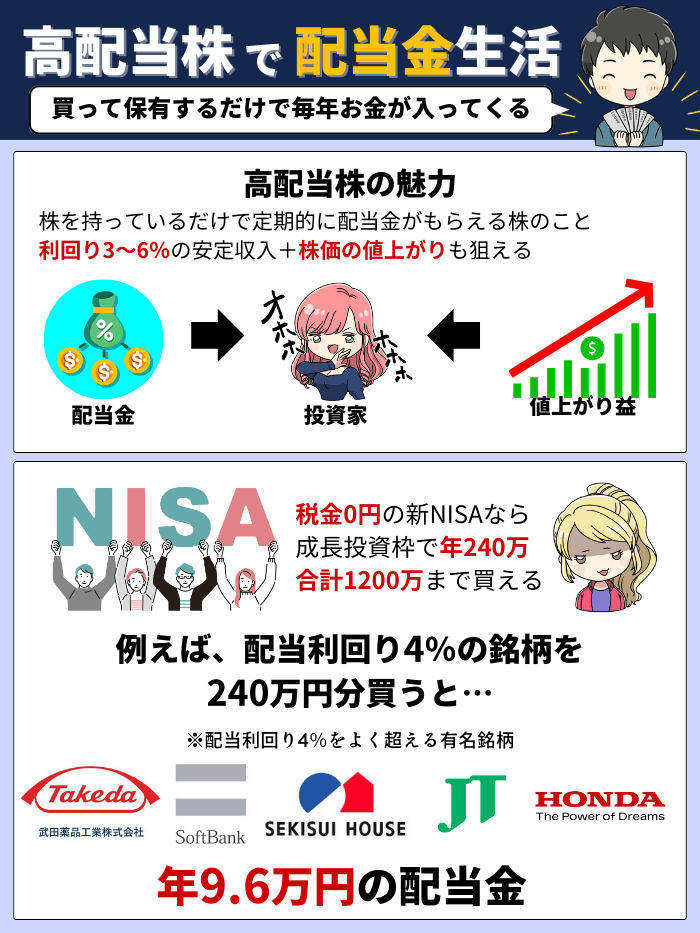

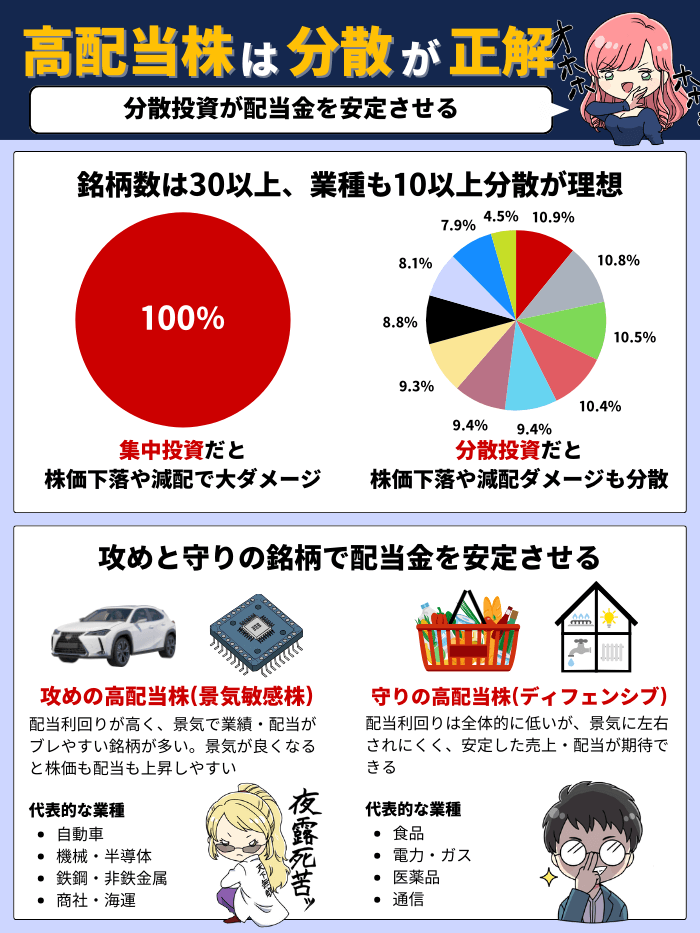

高配当株は集中投資せず、30~50銘柄買って分散投資するのが基本です。

業種を分け、高利回りだけど景気に敏感な攻めの銘柄。

利回りは低めだけど景気に左右される安定している守りの銘柄を混ぜてリスク分散しましょう。

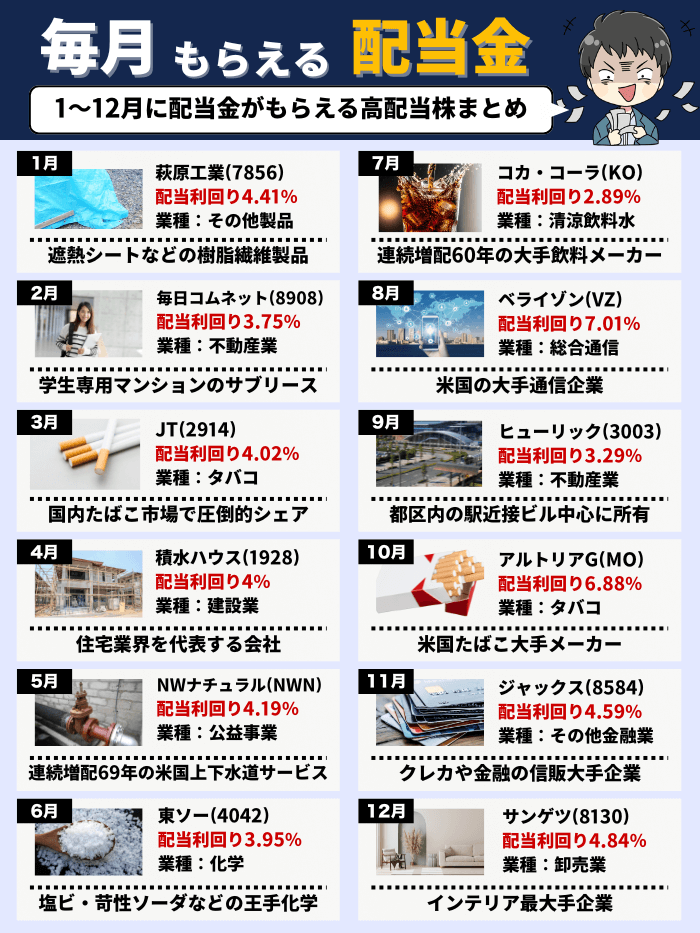

毎月配当金がもらえる高配当株カレンダー

配当金がもらえる回数が多い米国株も買えば、毎月配当金がもらえる生活も可能です。

日本株は基本年2回、米国株は4回なので、月によっては複数銘柄の配当金もはいってくる。

新NISA積立とは違う、毎月おこづかい感覚ではいってくるのはかなりうれしい。

配当金が減配なし高配当株

配当金が増えるかキープを続けている高配当株。

高配当株の中でも安定力が高いと新NISAで人気の銘柄たちです。

配当金が増え続ける日米の連続増配高配当株

減配なしよりももっとすごい!

こちら配当金を増配し続けている高配当株たち。

月3万円稼ぐための資金シミュレーション

| 配当利回り | 必要資金 |

|---|---|

| 3% | 1,200万円 |

| 4% | 900万円 |

| 5% | 720万円 |

高配当株は割安時に買えれば平均利回り5%も決して不可能ではありません。

新NISAで株が買える成長投資枠の年間限度額は240万なので、最短3年で月3万生活ははじめられます。

高配当株・優良銘柄の探し方

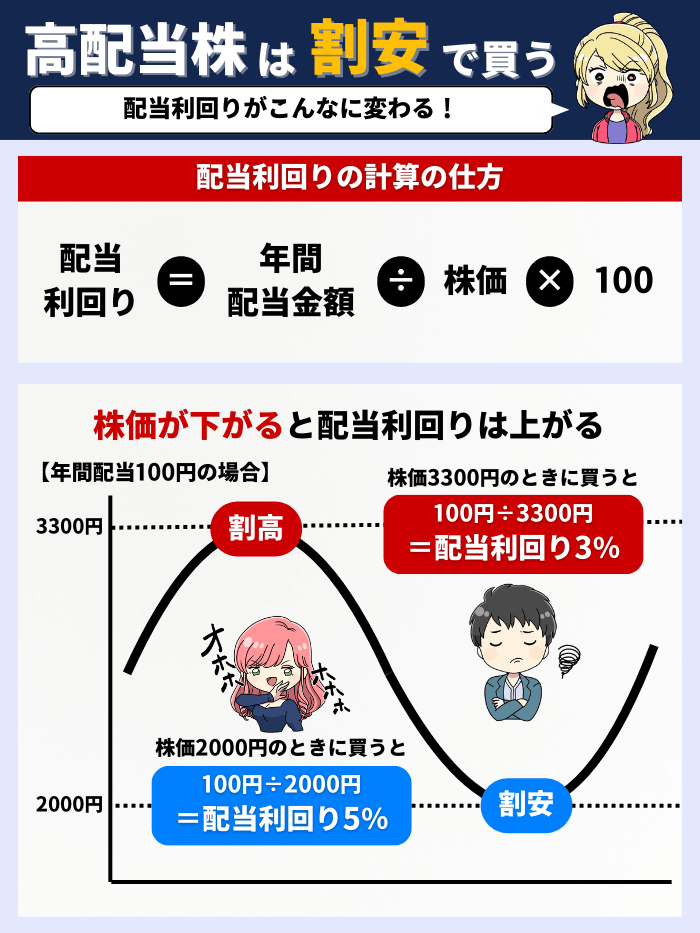

高配当株は割安で買うと配当利回りが有利に

利回りランキングだけで選ぶのは危険

高配当株を探すときによく使われるのが、Yahoo!ファイナンスなどの配当利回りランキング。

しかし、ランキング上位をそのまま買うのはやめましょう。

配当利回りが高くても、中身があぶない会社も多いからです。

5つの基本ポイント

利回りの高さはもちろんとして、その他で高配当株を探す基本のポイントは以下の3つ。

- 配当利回り3~5%程度をねらう

- 長期間で高配当か?ひんぱんに減配してないか?

- 現在と過去の業績を分析して長期保有できるか?

- 銘柄は複数買ってリスク分散

- 一気に暴落しないように業種も分散する

今後も安定して高配当がもらえるかどうかの目安は、配当金の実績と会社の業績。

さらにそれらが良くても、株価が高いときに買うと売買利益でマイナスになるので注意。

株価が下がった割安価格のときに買って持ち続けるのが理想です。

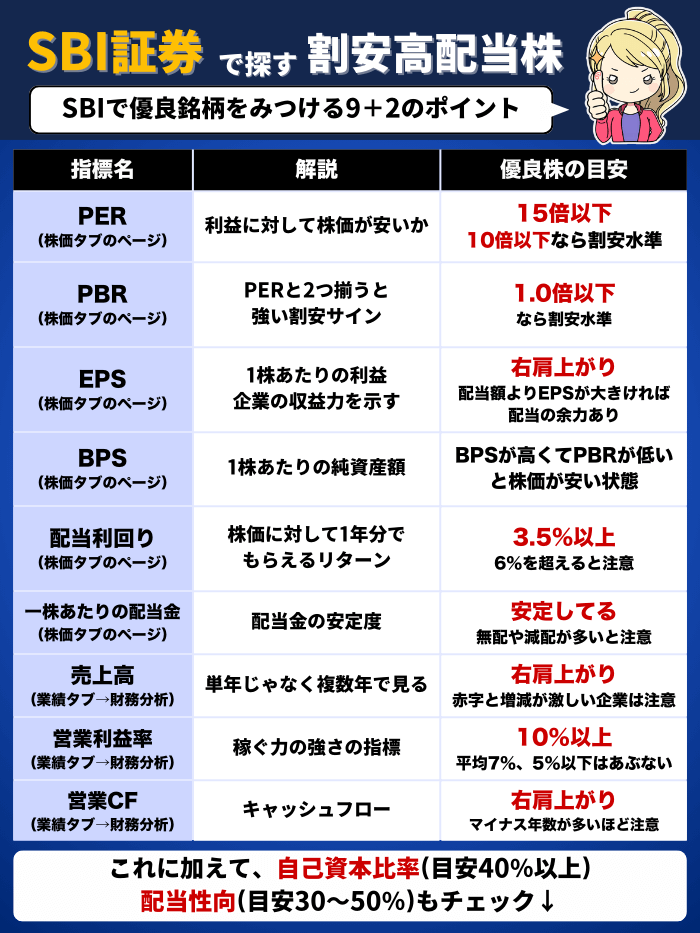

【SBI証券】と【楽天証券】で高配当株を探す方法

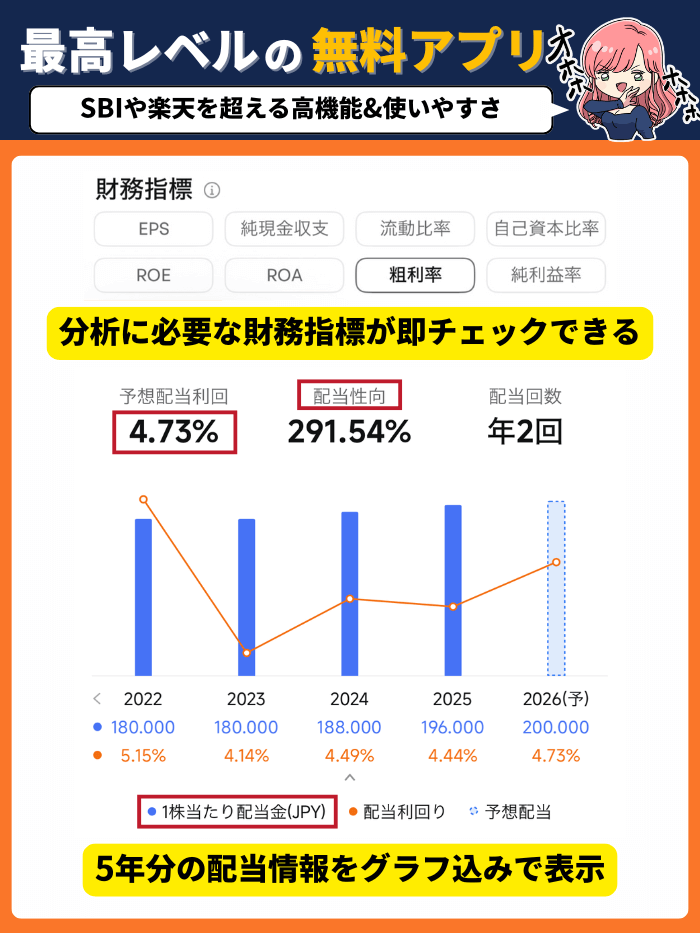

高配当株投資をするなら、手数料の安さと銘柄数の多さでSBI証券が一番。

SBI証券の株価ページでみれるこの6つの指標でざっくりと分析。

ここで絞った銘柄を下のIR BANKでさらに分析して優良株をみつけるのが基本です。

SBIで高配当株を探す

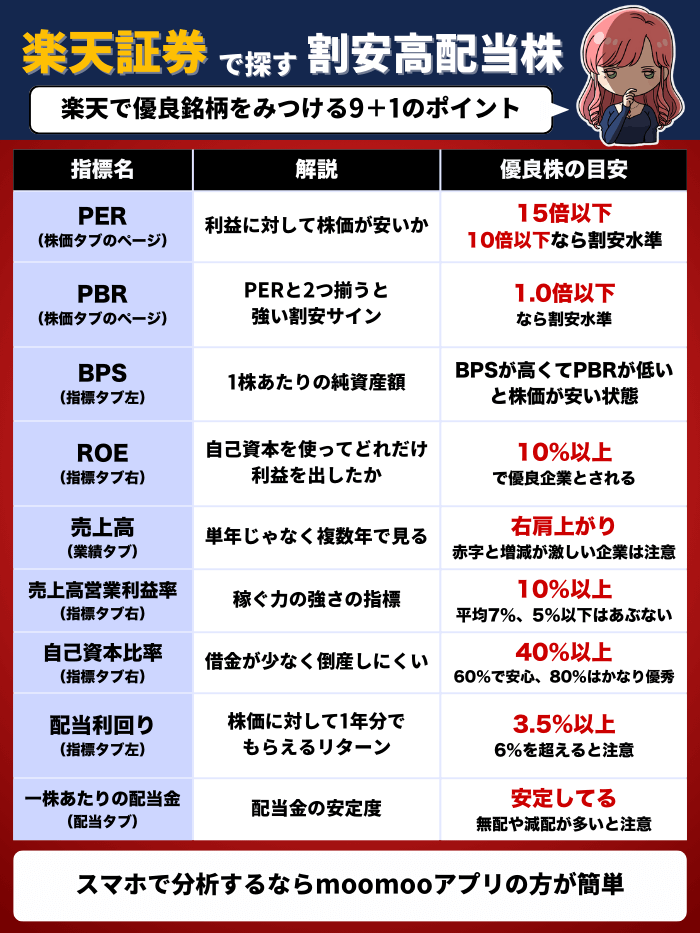

楽天で高配当株を探す

SBIや楽天証券だけでは割安高配当株が探しづらい

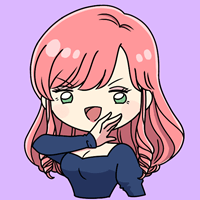

楽天証券の制限なく割安高配当株を探すならこの10のポイントが理想。

楽天だとこれらの数字を全部探すのが面倒なのと、配当性向がみれません。

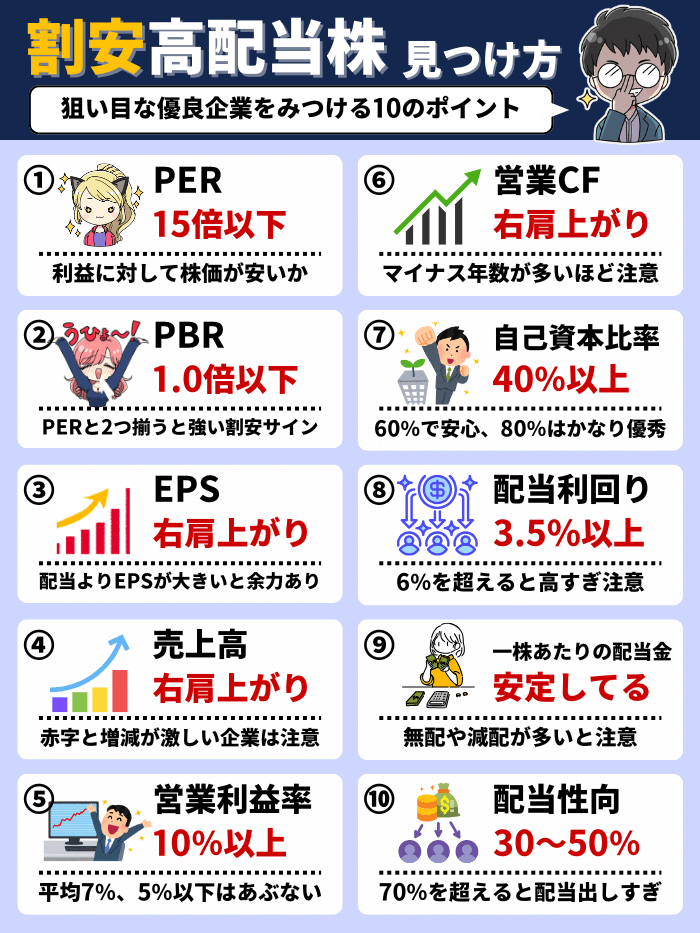

楽天証券では見れない配当性向もmoomooアプリなら見れる。

AI搭載で高機能分析

新NISAにおすすめの証券会社ランキング

1位:総合力No.1「SBI証券」

手数料・ポイント・銘柄数・サービス・連携のすべてが1位。

迷ったらSBI証券を口座開設しておけばOK。

以下の銀行とクレカ

を揃えることで、よりポイントと連携力がパワーアップします。

総合力No.1

2位:毎月2万円はお得「楽天証券」

SBI証券が100点なら楽天証券は95点の二強。

ただし、マネー雑誌・本・日経新聞が無料。

連携する楽天シリーズで揃えると、

- 楽天証券(口座開設で6000pt・2/27まで)

- 楽天カード:新規カードで5000pt

- 楽天銀行:紹介コード【P57934186】口座開設で最大3000pt

- 楽天モバイル:楽天銀行の金利アップ×実質1年無料

資産運用の4点セットだけでも楽天市場の買物ポイント+7倍。

楽天証券×楽天銀行×楽天モバイルを揃えると、普通金利もアップします。

毎月2万円はお得な特典

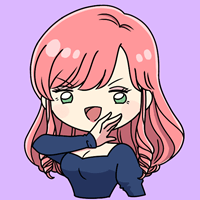

3位:SBIや楽天を超える分析力「moomoo証券」

無料スマホアプリはSBIや楽天証券ではできない分析ができる。

みんかぶや株探で有料の連続増配株ランキングが無料。

株主優待に必須の優待利回りや配当金と合わせた総合利回りまで見れる。

高配当株・株主優待・投資信託の積立、どれを行うにも分析力はNo.1です。

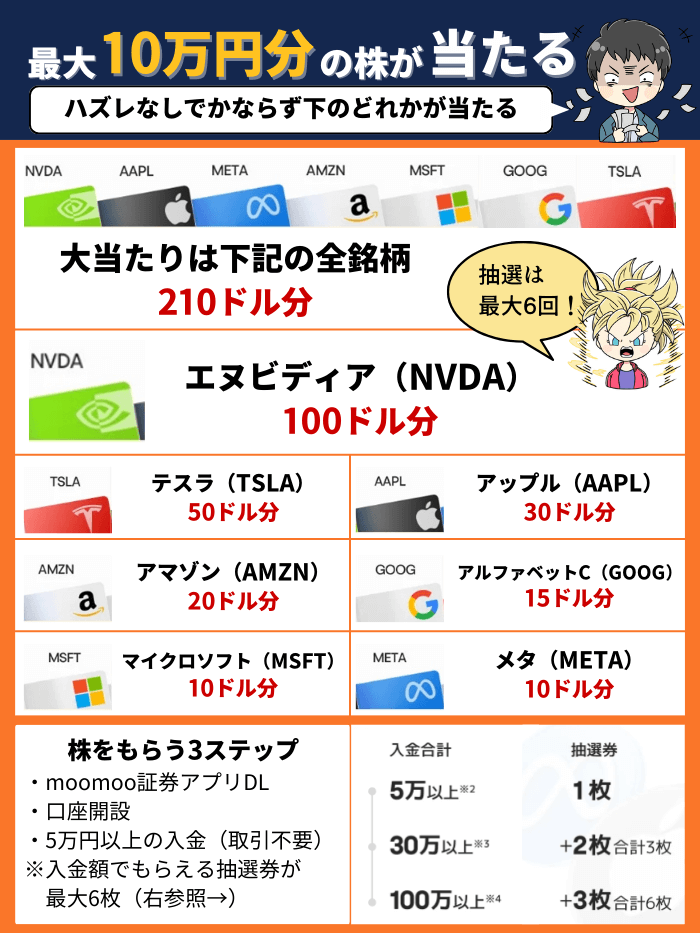

さらに、条件達成で最大10万円分の株もハズレなしで無料でもらえる。

当たった株はそのまま運用しても、売って新NISA資金にしてもよし!

分析力はSBIと楽天を超える

4位:クレカ積立ポイント強し「マネックス証券」

SBI証券・楽天証券の影に隠れてますが、総合力では二強にせまる勢い。

特にキャンページ時はクレカ積立ポイント還元力はSBI証券を上回る。

以下のカードと揃えると(銀行は複数あるので一番おすすめを紹介)

また、連続増配年数がみれるなど、PCツールの分析力はSBIや楽天証券を超えます。

新NISA積立が強い

5位:ポイント還元率がすごい「松井証券」

追う立場の松井証券はポイント還元率で勝負!

キャンペーンも絡めることで業界トップのポイントへ。

以下が松井証券セット↓

また、株式投資で100億かせいだテスタさんの限定動画がみれるなど、特典にも力を入れています。

口座開設で限定動画が見れる

6位:バランス力の「三菱UFJ eスマート証券」

高いポイント還元率と銀行金利の条件がゆるいバランス力の高い。

元auカブコム証券は三菱UFJになって信用格付けネット証券No.1へ。

三菱UFJですが、セットはauで揃えます↓

つみたて金額に左右されず、ポイント還元率が高いのが魅力です。

バランス力が高い

資産運用をサポートするおすすめセット

新NISAだけじゃない、投資全般に役立つツール&サービス。

楽天銀行の金利アップ&1年無料【楽天モバイル】

楽天モバイルは大手キャリアでありながら、ドコモの1/5の格安料金だけじゃない!

契約するだけでこんなに特典がもらえる↓

- 楽天銀行の普通預金金利アップ

- マネー雑誌などが毎月3冊無料で読める

- 楽天市場の買物ポイントが+4倍になる

さらに新規13,000ポイントもらえて、iPhoneも月1円の激安価格で手に入ります。

13,000ポイントもらえる

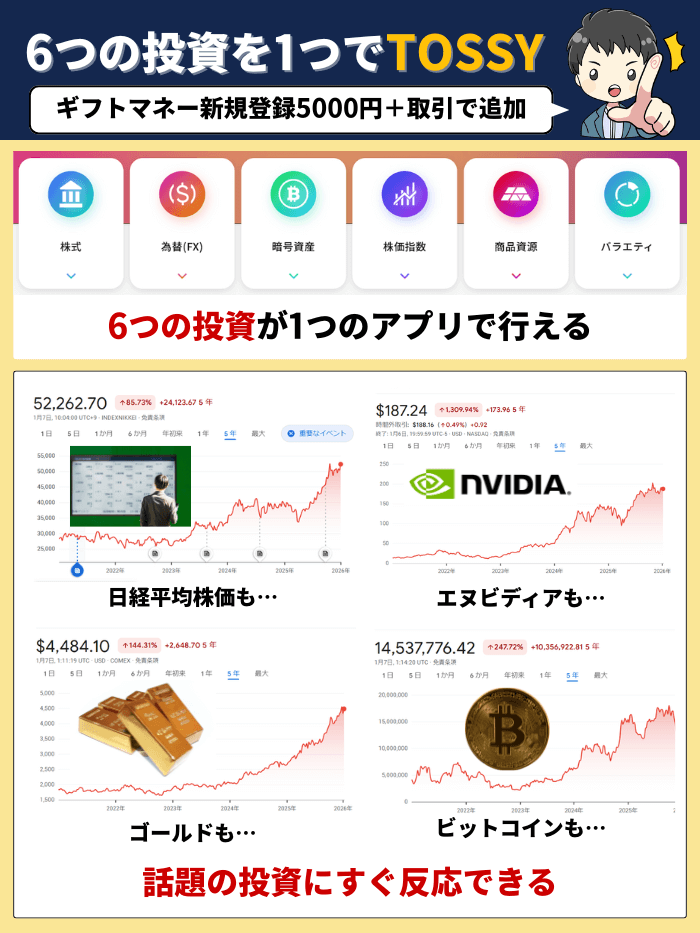

【5000円付き】6つの攻めの分散投資ができる

6つの投資を1つのアプリで出来るのがTOSSY。

ゴールド・エヌビディア・ビットコイン・日経平均株価指数…

最近だけでも相場が急上昇して話題になった投資はこんなにある。

6つの投資ができるTOSSYなら、これらの流れに即乗ることができます。

まずは5000円から

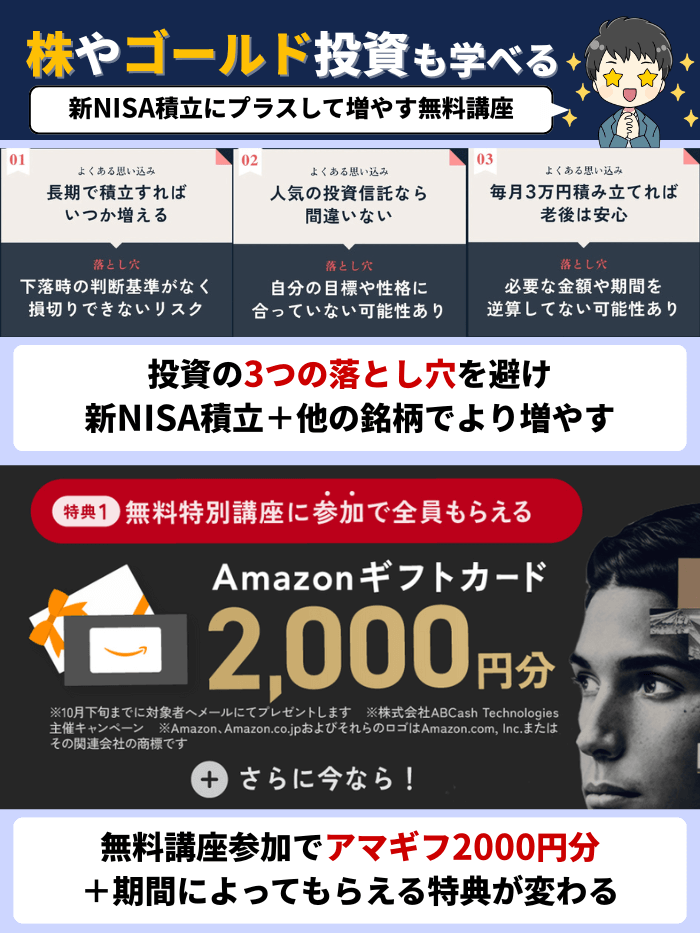

ゴールド+新NISA積立で資産を増やす無料講座CASHUP

新NISA積立に株やゴールド投資もプラスしてさらに稼ぐ方法が学べる無料講座です。

思考停止で積立だけにせず、投資の3つの落とし穴を避ける。

無料講座に参加するだけでアマギフ2000円分。

期間によって変わる特典もさらに追加でもらえます。

今の特典をチェック

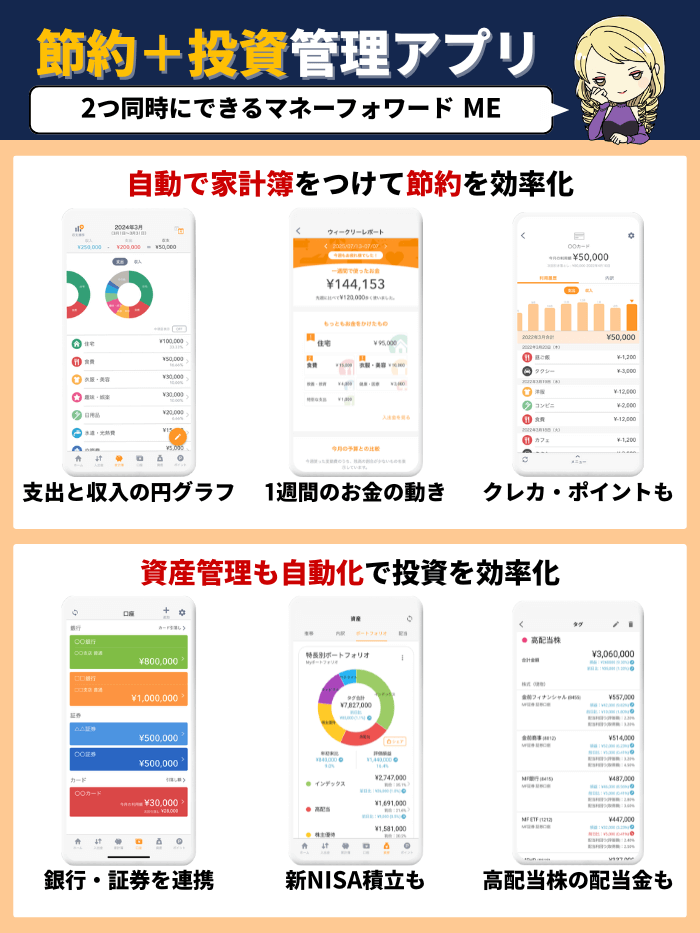

節約+投資管理で資産を増やすマネーフォワード ME

節約と投資管理が同時にできる。

何人もの有名人も愛用している家計簿アプリです。

無料から使える家計簿アプリ

資産を守る【Macbook】

- PCは作業スピードと正確性がスマホの3倍

- 詐欺メールを見破る力がスマホの24倍

- WindowsはMacの10倍以上狙われやすい

資産を守る力が上がる

新NISA高配当株で月3万の配当金生活!おすすめ銘柄&証券口座まとめ

高配当株で配当金生活を目指すなら、証券口座選びが超重要!

最強の証券会社を選べば、月3万を最短で達成できる。

- 最強口座【SBI証券】

手数料が安く、銘柄数が多く、高ポイント還元の最強証券口座 - 高配当株探しに強いアプリ【moomoo】

有料サイトでしか見れない連続増配株ランキングも無料で見れる - 管理アプリ【カビュウ】

銘柄数が増えても一目で配当金をチェックできる

3点セットの詳細はこちら↓

- 高配当株最強の口座

口座数No.1の【SBI証券】は手数料も銘柄数も圧倒的 - 5000円分もらえる投資アプリ

はじめるだけで5000円分のギフトがもらえる【投資アプリTOSSY】 - 最大10万円分の株が必ず当たる

口座開設+1万円以上の入金で株がもらえる【moomoo証券】 【黒字買物】LYPプレミアム会員

PayPay5000円分+ポイント還元23.5%の特典付き- スマホ代が実質1年無料

【楽天モバイル】社長特別キャンペーンで14,000ptがもらえて実質1年無料 - iPhoneが最大4万円引き

通話とギガ込みで月1,059円で使える - 未経験でも正社員になれる

書類選考なしで優良企業と面接できる